資産をどのように分散して運用していくかは、投資・資産運用を行う際に先ず最初に考えなくてはならない事だと思う。

日本に住んでいる以上は日本に生活費を置いておく必要があるが、それ以上の余裕資金があれば、それは日本国内に置いておくべきではないと思う。

どこでどのように資産を保有するかを真剣に考えた方が良い時代に日本はなっている。

余裕資金は資産フライトも可能な海外米ドル建ての保険商品で資産保全しながら資産価値を高めていけばよい!

資産運用と聞くと、現金・株式・先物・不動産などをイメージする人が多い。

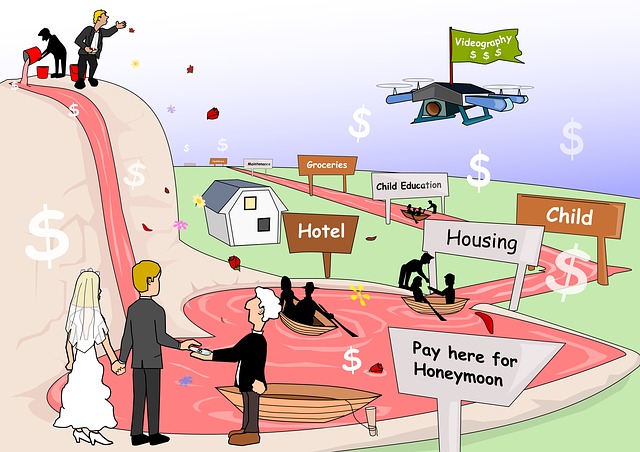

それらに資産を分ける事で分散投資していると考えがちである。

一昔前、昭和時代の日本であればそれで良かったかもしれないが、日本の政治経済の現状を見ていると、先ずやらなければならない事は資産移転(資産逃避)や資産保全となってくるはずだ。

ハイパーインフレや預金封鎖が起こるかもと考えている人も増えていて、そうした極論に備えて資産保全しておく事は重要であるが、そうした状況に至らずに徐々に円安やインフレが進行していく状況であり、日本国内だけに資産を置いていると資産価値が減少していく可能性が高い。

インフレ率に対抗できるだけの価値ある資産を持っていなければならないのだが、日本の金融機関は超低金利の日本国債を半強制的に購入させられていて、その影響をもろに受けるので、利回りが良い金融商品・保険商品を組成できる環境でない。

また、人口減少が続く日本で不動産投資で利回りを得続けるのは至難の業だ。

今は日経平均株価が上昇しているが、実態のない成長であり、いつまでこの流れが持続するかは誰にも読めない。

そもそも、日本で働いていて日本円の給料を得ているのであれば、その土台にあるのは日経平均株価である。

同じ土俵の上に載せて資産運用を行うのはリスクを高めているだけである。

もっと言えば、日本国内で生活し、日本国内で収入を得ている人が日本国内だけに資産を置いているのはリスクが高い。

何かあれば、一気に資産価値が目減りしてしまうのだ。

「卵は一つの籠に盛るな」の原則に従うと、資産を日本だけで持つ事はリスキーであり、日本以外の国へ資産を移す事を先ずは考える必要があるのだ。

では、一体どうすれば良いのだろうか?

海外に渡航して海外の銀行口座を開設し、そこに余裕資産を預ければ良いのだろうか?

それも良い方法と思うが、海外の銀行口座を開設できたとして、そこに多額の余裕資金を置くのは困難な時代となっている。

世界的にマネーロンダリング規制が厳しくなっていて、日本人が海外の銀行に多額の資金を入金しようとすると、その源泉について聞かれてしまう。

入金できたとしても、2~300万円程度になるはずだ。

否定的な話ばかりを書くと、このままでは日本に日本円だけが貯まっていき、リスクだけが積み上がってしまう…一体どうすれば良いの???と不安が募るかもしれない。

なんて困っていて真剣に考えている人がどれだけいるか分からないが、日本国民は全員真剣に考えた方が良いと思う。

資産保全の答えは日本ではなく海外にあるのだが、その答えは銀行口座よりも海外の金融商品・保険商品に求めた方が良い。

海外オフショア籍の保険商品・金融商品では日本にいながら契約でき、クレジットカードでの引き落としやや銀行送金で保険金や拠出金が支払える商品もある。

海外オフショア籍のこうした保険商品で、利回り6~7%で複利運用される米ドル建て商品を選んでおけば良いと思う。

利回り6~7%で複利運用されると、将来的に大きく資産価値が増えていく。

一括や2年、5年と言った年払いで支払える商品だ。

例えば、サンライフ香港社が提供している貯蓄型保険商品は以下のようにリターンが算出されている。

◆10年目:140%

◆15年目:191%

◆20年目:279%

◆25年目:394%

◆30年目:551%

充分すぎるリターンではないだろうか?

また、この商品は契約者や被保険者を何度も変更可能となっている。

(生命保険の名義変更は贈与税の対象とはならない。)

お子さんやお孫さんに名義変更していけば、資産承継が行えるようになっているのだ。

証券は分割する事もできるので、お子さんやお孫さんの人数が複数人いても対応可能である。

つまりは、この商品を契約すると日本にいながら資産移転ができ、資産保全が行え、資産運用により資産価値が高まるばかりか、資産承継まで行えるのだ。

とてもメリットのある国際分散投資の方法だと思う。

また、コツコツと資産を移したいのであれば、毎月積立型のオフショア積立投資商品も有効である。

マン島のRL360°が提供しているRegular Savings Planやケイマン島のインベスターズトラストが提供しているEvolutionやS&P500Indexなどがある。

(インベスターズトラストの商品を日本人が契約すると、プエルトリコから証券が発行される。)

Regular Savings PlanやEvolutionは毎月積み立てたお金でファンドを購入する商品。

S&P500Indexはその名の通りにS&P500Indexを積み立てていくのだが、この商品には元本が確保されている。

継続して積み立てる事で10年契約で100%、15年契約で140%、20年契約で160%が確保されるようになっている。

こうした商品を活用すれば、資産移転・資産保全・資産分散・資産運用が行えるので、とても有用な方法と言える。

日本で日本円を蓄えたり、何かの資産に変えたところでリスクは軽減できないが、海外で利回り6~7%で運用される米ドル建ての保険商品を契約したり、元本確保される積立投資商品を契約すれば、リスクを軽減しながら資産価値向上が図れるので、お勧めの方法と言えるのだ。

☆ご質問やご相談等はこちらから。

海外の保険商品や金融商品はIFAと呼ばれる正規代理店が契約からサポートまでを請け負う!

ここで紹介した保険商品や金融商品は海外の保険会社が提供している。

海外の保険会社はIFA(Independent Financial Advisor)と呼ばれる正規代理店が契約からアフターサポートを請け負う事になっているが、日本の金融庁に登録されていないので、日本にはIFA=正規代理店は存在しない。

なので、こうした海外の保険商品・金融商品に興味があれば、海外にあるIFAに連絡をする事となる。

海外のIFAと聞くと身構えてしまうかもしれないが、日本人スタッフがいるIFAもある。

そうしたIFAで日本人の受け入れやサポート実績が豊富なところを選べば安心して契約できるはずだ。

今は世界がインターネットで繋がっていて、Zoomなどのチャットシステムで会話ができるので、海外のIFAと言えど身近に感じるはずだ。

契約も日本にいながら可能なスキームもあり、保険料の支払いも銀行間送金やクレジットカードでの引き落としで行えるので、日本にいながら全てが完結してしまうのだ。

IFAにご自身の予算や考え方を伝えれば、それに沿った商品を案内をしてもらえる。

具体的にIFAと話を進める事で資産移転や資産保全、そして資産運用のイメージが湧いてくるはずだ。

☆ご質問やご相談、正規代理店=IFAの選定でお悩みの方はこちらから。

コメント