(2022年にアップしたコンテンツを2024年5月に再考察!)

大きく円安に振れている2022年のドル円相場。

今後どうなるのだろうか?と気になっている人も多い。

私自身はあまり相場を読むことは好きではないが、超長期チャートをふと見てみたら、今後ドル高円安に振れていくと綺麗だと思ってしまった。

(2024年5月に再考察した結果を赤字で記入していきたい。

最初にこのコンテンツをアップしたのは2022年10月で、コロナ禍中に円安に振れ、150円を超えるかどうかのタイミングであった。

この月に一旦1ドル150円を超えて152年まで達したものの、その後、1ドル127円台まで円高が進んだが、そこから反転して再び円安が進んでいる。

何度か跳ね返された1ドル152円の壁を突破し、160円にも一度タッチした状況となっている。)

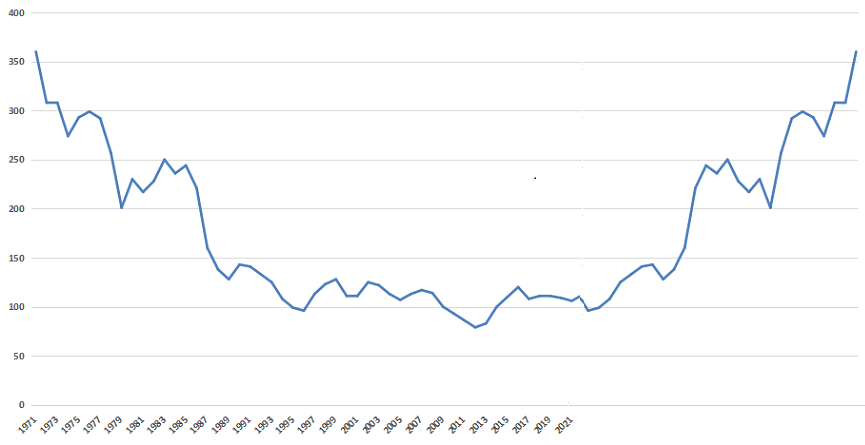

1971年に始まった変動相場制を25年毎に区切って考察してみた!

その昔、ドル円相場は1ドル360円の固定相場制であった。

1971年に固定相場制が廃止されて変動相場制へと移行したのだが、その後、ドル安円高の流れが続いた。

そして、20世紀末からはある一定の範囲内で動きが留まっている事が分かる。

所謂レンジ相場と言えるだろう。

これは1971年から2021年までのドル円の超長期チャートである。

変動相場制に移行してから50年間のチャートと言えるが、ちょうど半分の25年くらいで考えると、ドル安円高の局面とレンジ相場に別れていたとイメージできる。

であれば、ドル円相場が150円を超えようとしている今、25年単位でチャートを考察してみると面白いでは?とふと思ったのだ。

ドル円相場は今後25年で①ドル安円高、②レンジ相場、③ドル高円安のどの方向に向かうだろうか?

過去の25年に区切ったチャートだけで考えてみた。

先ず、①ドル安円高になるのであれば、1971年からの25年間のチャートが活用できる。

これは、1971年から1996年の26年間のチャートを2022年以降に貼り付けたものである。

円はドルに対してマイナスになってしまう。

そう言えば、10年ほど前に1ドル50円時代がやってくると話をしていた大学教授?エコノミスト?もいたが今も元気に活動しているのだろうか?

(2023年や2024年の為替相場予測でも円高になると予想していた著名人やエコノミストがたくさんいたが、今も息をしているのだろうか?

予想が外れても普通に収入を得る事ができ、更にその世界で生きていけるのは疑問でしかない。)

続いて、②レンジ相場が続くとしたらどうなるか?

これは1997年から2021年までの25年間のチャートを2022年以降に貼り付けたものである。

有り得そうな気もするが、面白みのないチャートと言える。

また、32年ぶりに151円台を突破するなど、現実的にレンジ相場を突破しようとしているのが現実のように感じる。

レンジ相場を2021年の後ろに貼り付けた訳だが、2022年の動きが既に大きく異なっている。

その動きが多少の上振れの範囲なのかどうか、その判断によってくるだろう。

最後に、③ドル高円安になるとすればどうなるのだろうか?

これは、1971年から1996年までのチャートを左右反転させて貼り付けたものである。

このチャートは左右対称のシンメトリーになっていて、とても美しい。

中間部がレンジ相場になるので左右対称になるのは当然であるが、レンジ相場を突破すれば時間を掛けて再び360円を目指しても不思議ではない。

(2024年4月に152円の壁を突破していった。

この流れで行くと、先ずは1ドル250円を目指すのだろうか?

そして、25年の時間を要して1ドル360円を目指すとすれば2047年頃になるが、それは日本の総人口が1億円を割り込むタイミングと時を同じくしている。)

チャートは美しいと言われるが、どのチャートが一番美しく見えるだろうか?

私は相場を読んでトレードするタイプではないし、短期的な相場を読んで投機的にお金を動かす事は全く推奨しない。

だからFXなどの為替相場に貼ったりしない。

正確に言えば、2005年頃の第一次(!?)FXブームに乗っかっていた。

当初は利益が相当出ていたが、それは単なるビギナーズラックであり、気付けば利益は吹っ飛んでいた。

相場が動くのは日本時間の深夜である事がほとんどで、相場が気になって寝れない状態になってしまった。

そして、PC画面から離れて寝ようと思ってベッドで目を瞑ってもチャートが出てくるようになってしまい、これはFX中毒で日々の生活に支障がでるのでFXを止めたのだが、止めてから数ヶ月経った頃に税務署から初年度に出した利益分のお伺いがやってきて、追徴課税を払う羽目になった。

こうした事から、私はFXは好きではないのである。

ただし、相場が長期的にどの方向に向かっているのかを把握する事は重要だと思っている。

把握する事に努めるだけで、もちろん相場は張らない。

今回のチャートの話、その答えが出るのは25年後になるが、私と同じように長期的にドル高円安に向かっていくように感じるのであれば、日本円をドル資産に変えておくべきだろう。

円安が続いているのは日本国および日本円の力が弱まっている事を意味する。

今後の人口減少・少子高齢化を考えても、更に日本・日本円の力は弱まっていく事が予想できる。

日本で生活し、日本で収入を得ている人が日本国内で日本円を中心に資産を貯め込んでいるのはリスクを重ねているのに等しい。

なので、余裕資金は米ドルなどにしておく必要がある。

とは言え、日本国内の金融機関に米ドルや米ドル建て資産を置いていても日本政府の監視下にあり全く意味がない。

資産保全は国境を越えてこそ意味があるのだ。

国際分散投資の力を日本人こそが活用しなくてはならない。

日本にいながら契約でき、利回り4%程度で運用される海外のドル建ての金融商品を活用すれば、海外に渡航する事無く資産逃避・資産保全ができる。

(2022年以降の海外の金利上昇により、利回り6~7%へと向上している!)

更にこうした商品は契約者・被保険者を変更する事ができるので、お子さんやお孫さんへと上手く資産を承継していく事ができる。

証券は分割することも可能なので、お子さんやお孫さんの人数に合わせて分割すれば相続が争族となる事も防げるので、とても有用な商品となっている。

余裕資産がある日本人が使わない理由は見当たらない。

また、それだけでなく、根本的に複利運用されていくので資産価値そのものを向上させていけるメリットがある。

(円安だけにクローズアップしたが、2022年以降はインフレーションも問題になった。

日本でも物価高騰に苦しんでいる人が多いが、海外に行くと食事代の高さに驚愕する。

また、ホテル代も上がっていて、不動産も高騰している。

日本の物価高騰は世界と比較すれば緩やかだが、それだけ日本の力は無いという事であり、やはり日本経済の力の無さを感じる。

また、輸出入などで世界は繋がっているので、今後は日本でも世界と同じようなインフレーションが起こっても不思議ではない。

そう考えると、インフレ対策としても利回りの良い運用商品で資産を保全する事を考えておく必要があるだろう。

だが、残念ながら円安やインフレーションに対応できるだけの金融商品・保険商品が日本にはないので、こうした海外の保険会社を活用している日本人もいるのである。)

⇒ ご質問やご相談はこちらから。

コメント