オフショア籍の保険会社として有名なサンライフ香港社(Sun Life Hong Kong Limited)。

生命保険や相続、資産移転に適した商品、貯蓄性の高い保険や年金保険などと言った商品を提供している保険会社である。

日本人の契約希望者も受け入れてくれているが、どのような保険会社なのだろうか?

問題なく契約できる信頼の置ける会社なのだろうか?

結論を先に書いてしまうと、サンライフ香港社は信頼性のとても高い保険会社である。

契約に興味ある方は、このコンテンツの最後に解説している契約方法(正規代理店であるIFAの選定)を間違えなければ何ら問題はないと言える。

このコンテンツ内で代表的な商品を幾つか紹介していくが、自分がどの商品が合致しているか分らない時も、先ずは正規代理店(IFA)に連絡して相談してみれば良い。

- 1.サンライフ香港社(Sun Life Hong Kong Limited)の会社の歴史や信頼性は?160年前に設立されていて、長く事業を継続している保険会社!

- 2.サンライフ香港(Sun Life Hong Kong Limited)の代表的な保険商品は?

- 2-1.サンライフ香港の貯蓄型生命保険「Life Brilliance」

- 2-2.サンライフ香港の終身型生命保険商品「GenerationsⅡ」

- 2-3.サンライフ香港のクーポン(配当)型商品「VISION」

- 2-4.サンライフ香港の貯蓄型保険商品「Stellar」

- 2-5.サンライフ香港の貯蓄型保険商品「SunJoy Global Investmen Plan Ⅱ」「SunGift Global Investmen Plan Ⅱ」

- 2-6.サンライフ香港の一括払いの養老年金保険「RoyalFortune Savings Plan」

- 2-7.サンライフ香港は法人契約できない!?

- 2-8.その他、サンライフ香港が日本の保険会社よりも利回りが出る理由とは?

- 3.サンライフ香港の保険商品はIFAと呼ばれる正規代理店経由で取り扱われている!契約方法は?

1.サンライフ香港社(Sun Life Hong Kong Limited)の会社の歴史や信頼性は?160年前に設立されていて、長く事業を継続している保険会社!

サンライフ(Sun Life)はグローバルな保険会社だが、その母体は、カナダのトロントにあるSun Life Financial Inc.(サンライフファイナンシャル)である。

Sun Life Financial Inc.は1865年に設立された会社であり、日本で言えば江戸時代末期の幕末に誕生した会社で160年の歴史がある保険会社となっている。

現在はTSX(トロント証券取引所)、NYSE(ニューヨーク証券取引所)、PSE(フィリピン証券取引所)と世界の3ヶ国で上場を果たしているワールドワイドに活動中。

サンライフファイナンシャルグループ(Sun Life Financial Group)の運用資産額は1兆5100億米ドル(約225兆円)であり、これは日本生命の約3倍の数値となっていて、その実力の高さが分かる。

サンライフファイナンシャルの母体があるカナダでは、金融機関監督庁が制定したLICAT(Life Insurance Capital Adequacy Test)という指標が生命保険会社に対して適用されている。

LICATは最低継続資本金の判断基準となる指標である。

近年の金融危機から得られた教訓が反映されるようになっており、リスクに敏感な算出がされるようになっている。

法定自己資本最低水準は90%で、100%が監督基準となっているが、サンライフファイナンシャルは150%を超える数値となっていて、安定した経営が行われていることが客観的な評価から判断できる。

格付けを見ても、A.M.BestでA+(最も優れている)、S&PでAA(非常に強い)、ムーディーズでAa3(非常に優れている)と高い評価を得ている信頼性の高い保険会社となっている。

日本の最上位保険会社である日本生命保険相互会社の格付けはS&PでA+、ムーディーズでA1であるので、日本の保険会社と比較しても格段に信用度が高い事が分かる。

また、サンライフファイナンシャルはカナダの出版社コーポレート・ナイツ社が選定している”Global 100 Most Sustainable Corporations in the World.”(世界で最も持続可能な100社)に16年連続でランクインしていて、将来に亘っても安心できる保険会社と言える。

もちろん、最新版を見ても日本の保険会社でランクインしている会社は1社もない。

このように、サンライフファイナンシャルはカナダ有数の保険会社であるが、国際的な保険会社として、歴史・運用資産額・格付けとどれを見ても信頼に値するので、安心して契約して問題ない。

トロント、ニューヨーク、フィリピンなど世界23か国に進出しオフィスを構えているが、残念ながら日本にオフィスは存在しない。

日本居住者の担当は香港オフィスとなっている。

サンライフが香港に進出したのは1892年であり、香港での活動も約130年以上と歴史が長い会社である。

本社だけでなく、サンライフ香港社も単独で格付け会社S&PからAA-(非常に強い)と高評価をもらっていて、サンライフ香港としても客観的に信頼性の高い会社と言える。

オフショア金融センターである香港の保険会社なので、香港のIFA(Independent Financial Advisor)が正規代理店となり契約時の手続きはもちろん、アフターサポートまでをIFAが請け負うことになる。

香港と聞くと中国との関係性から不安に感じる人もいるようだが、香港の出来上がった金融システムを中国がわざわざ崩壊させる事はイメージできない。

中国は上手く香港の金融システムを活用していく事を考えているはずだ。

現に、深圳やマカオと共に巨大な経済圏を作り上げようと言う大湾区構想を中国は持っている。

また、サンライフ香港はその名の通りにオフショア金融センターである香港に登録されている保険会社であるが、実は本社は同じくオフショア金融センターであるバミューダに置かれている。

ある意味リスクヘッジされており、こうした点も安心材料と言えるはずだ。

⇒ サンライフ(Sun Life)の会社概要・歴史・信頼性などの質問はこちらから。

2.サンライフ香港(Sun Life Hong Kong Limited)の代表的な保険商品は?

2-1.サンライフ香港の貯蓄型生命保険「Life Brilliance」

サンライフ香港が提供している保険商品として、日本人の中で最も有名になっているのは生命保険だと思う。

有名と言っても、サンライフ香港の事を知っている日本人は少ないので、知っている人は知っていると言った方が正解だろう。

生命保険の中でも養老保険である終身保障付き生命保険(Whole Life)「Life Brilliance(ライフブリリアンス)」が人気のようだ。

養老保険や終身保障付き生命保険と言うより「貯蓄型生命保険」と言った方が分かりやすく、商品のイメージが涌きやすいと思う。

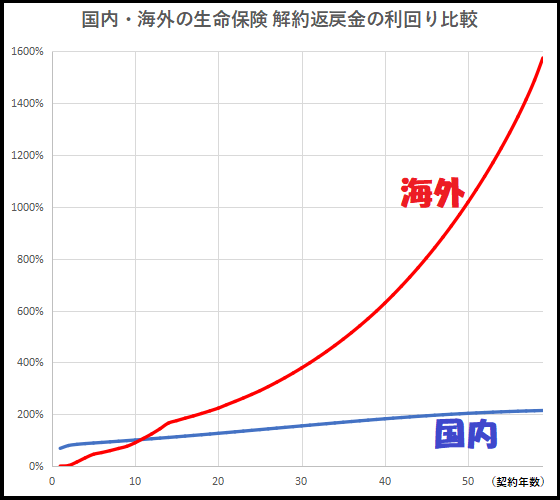

日本で貯蓄型生命保険の話を聞いても名ばかりで納得できない商品にしか出会えないと思うが、サンライフ香港の貯蓄型生命保険「Life Brilliance」は日本の貯蓄型生命保険とは比較にならないほどの利回りの商品となっている。

日本の貯蓄型生命保険の場合、契約後直ぐに亡くなった場合は支払った保険料よりも大きな死亡保険金が得られるが、長く生きれば生きるほど支払った保険料に対するリターンはどんどん小さくなっていってしまう。

その為、日本の生命保険は早く死ななければ意味がないと揶揄されてしまっているが、サンライフ香港の貯蓄型生命保険「Life Brilliance」の場合は長期の複利運用により年々死亡保険金がどんどん大きくなっていくのが特徴である。

日本の生命保険は契約時に設定した死亡保険金はほぼ一定で変化がないが、サンライフ香港の貯蓄型生命保険「Life Brilliance」の場合は、運用によって徐々に死亡保険金が大きくなっていくのだ。

長生きリスクに対応している生命保険と言える。

また、解約返戻金を見ても、日本の貯蓄型生命保険の貯蓄性はほぼないと考えて良いだろう。

一方、サンライフ香港の貯蓄型生命保険「Life Brilliance」の場合は運用によって契約期間が長くなればなるほど解約返戻金も増えていくので貯蓄性も大きい。

支払った保険料を解約返戻金が超える損益分岐点を迎えるのは契約から12~3年後となっているが、それ以降は貯蓄商品としての価値がどんどん増大していく。

約5%で運用されているので、18~20年後に解約返戻金は支払った金額の2倍程度になると算出されている。

その為、将来的なインフレリスクにも対応できるようになっている。

一部引き出しもできるので、将来の年金代わりに活用する事も可能だ。

また、0歳児から契約できるので、学資保険代わりに契約している人も多いようだ。

親が契約者となり、お子さんを被保険者としての契約となる。

学資保険として活用しなくても、複利運用によってお子さんが大きくなった時に資産価値はとても大きくなっていく。

18歳以上が契約者となれるので、お子さんが18歳以上になった然るべきタイミングで保険証券をお子さんに譲渡するケースもある。

このように、貯蓄型生命保険「Life Brilliance」はもしもの時の保障と貯蓄性の両方を兼ね備えた商品となっていって、日本人にも人気となっている。

ご自身がサンライフ香港のライフブリリアンスに加入した時のシミュレーションについて知りたい方は、このコンテンツ最下部に記載されている方法で、IFA(Independent Financial Adviser)と呼ばれる正規代理店に直接問い合わせてもらえればと思う。

⇒ 海外オフショア生命保険を子供時点で加入すると驚異のパワー!5歳児と30代のシミュレーション結果はこれだ!

2-2.サンライフ香港の終身型生命保険商品「GenerationsⅡ」

サンライフ香港には貯蓄型生命保険である「Life Brilliance」以外に、終身型の生命保険である「GenerationsⅡ」もある。

「Life Brilliance」は満期が100歳満期となっている一方で、「GenerationsⅡ」は死亡時が満期となっている。

亡くなるまで運用によって死亡保険金が年々大きくなっていき、遺された人が多額の死亡保険金を受け取れるので、相続対策商品と言える。

(貯蓄性が全くない訳ではなく、日本の保険会社の金融商品と比較すれば解約返戻金もとても大きい。)

40歳の方が死亡保険金100万USDの確定ベースで契約した際、死亡保険金がどのように増えていくかのシミュレーション結果は以下のようになっている。

【GenerationⅡシミュレーション結果】

| 契約年数 | 支払保険金 | 死亡保険金 | 利回り |

| 1年後 | 38,230USD | 1,000,000USD | 2,615% |

| 10年後(50歳時) | 382,300USD | 1,046,331USD | 274% |

| 20年後(60歳時) | 382,300USD | 1,257,406USD | 329% |

| 40年後(80歳時) | 382,300USD | 2,074,798USD | 542% |

| 60年後(100歳時) | 382,300USD | 3,822,670USD | 1,000% |

| 80年後(120歳時) | 382,300USD | 7,085,310USD | 1,853% |

また、70歳 or 契約から20年目の遅い方から毎年、確定の死亡保険金が3%ずつ減少していき最終的に70%になるという商品【GenerationⅡ- 70】も選択できる。

【GenerationⅡ- 70】は支払保険料を抑えられるプランとなっているが、80歳を超えると通常の【GenerationⅡ】の方が利回りは良くなる。

【GenerationⅡ- 70 シミュレーション結果】

| 契約年数 | 支払保険金 | 死亡保険金 | 利回り |

| 1年後 | 30,110USD | 1,000,000USD | 3,321% |

| 10年後(50歳時) | 301,100USD | 1,034,958USD | 344% |

| 20年後(60歳時) | 301,100USD | 1,193,421USD | 396% |

| 40年後(80歳時) | 301,100USD | 1,487,471USD | 494% |

| 60年後(100歳時) | 301,100USD | 2,740,557USD | 910% |

| 80年後(120歳時) | 301,100USD | 5,079,627USD | 1,687% |

80歳を超えると通常の【GenerationⅡ】の方が利回りは良くなるといえど、【GenerationⅡ- 70】も素晴らしい利回りであるのは見ての通りである。

年齢などの契約タイミングにもよるが、どちらが良いかはIFA=正規代理店と話しながら決めていけば良いと思う。

GenerationⅡの更に詳しいシミュレーション例などはこちらから! ⇒ サンライフ香港(Sun Life hong Kong)GenerationsⅡ(ジェネレーションズ2)の分析・評価!終身型生命保険商品で相続対策向け金融商品!

2023年には終身型生命保険商品としてサンプロテクト(SunProtect)とサンガーディアン(SunGuardian)も上市された。

サンライフ香港は幾つかの生命保険商品を提供しているので、自身の予算や考えに合った商品をIFAと相談してみるべきである。

2-3.サンライフ香港のクーポン(配当)型商品「VISION」

生命保険以外に人気のある商品として、クーポン(配当)型商品である「VISION」が挙げられる。

香港内に銀行口座を所有していれば毎月配当が受け取れる商品であるが、配当を受け取らずに複利運用させて資産を増やしていく事も可能だ。

一括や2年払いで契約すると、支払った保険料よりも解約返戻金が大きくなる損益分岐点を迎えるのが12年目ととても早い。

これは確定部分だけの話であり、非保障のクーポン部分(≒運用で増える分)も含めると10年未満で損益分岐点を迎える事になる。

なので、資産保全したい人が短期間のうちに資産移転させるのに適した商品と言える。

日本の経済状況や人口減少・少子高齢化の動向を見て、将来の日本・日本円に危機感を覚えている人が増えている。

資産を日本だけに置いておくことに不安を感じているのだ。

そうした人が国際分散投資をする為に「VISION」を活用している。

また、VISIONの契約期間は被保険者が120歳になるまで(もしくは証券発行から120年)となっている。

その間、契約者・被保険者は何度も変更可能となっているので、資産承継・相続商品として契約する人もいたりする。

| 契約者年齢 | 18歳以上 |

| 被保険者年齢 | 一括・2年払い:0~80歳 5年払い:0~70歳 10年払い:0~65歳 |

| 被保険者人数 | 最大2人 |

| 契約期間 | 被保険者が120歳になるまで(もしくは証券発行から120年) (契約者・被保険者は証券発行から120年の間、何度も変更可能) |

| 支払期間 | 一括、2年、5年、10年 |

| 支払通貨 | 米ドル |

| 最低支払金額 | 2万USD(正規代理店により別途規定を設けている場合あり) |

| 死亡保障 | 解約返戻金と同等 |

| 健康診断 | 200万USDまでは不要 |

| 利回りと 損益分岐点 |

・確定約2.0%+非保障のクーポンで毎月受け取り可能(香港内銀行口座のみ)。 ・非保証のクーポンは年数が経過する毎にパーセンテージが大きくなっていく。 (例えば、10年目の非保証部分のクーポンは0.4%だが、50年目は3.0%となっている。) ・毎月受け取らずに複利運用するとクーポン部分に3.5%の金利が付く。 |

| 確定での 損益分岐点 |

・一括、2年払い、5年払い:12年目 ・10年払い:18年目 |

資産移転商品として考えても、相続として考えても、契約を継続すれば運用によって資産価値そのものも増えていくので、資産価値向上もできるとても良い商品と言えるのだ。

また、香港内の銀行で毎月配当を受け取れる特性を活かせば、HSBC香港などの銀行口座を所有している人が口座凍結を防ぐ目的で活用する事もできるのだ。

⇒ サンライフ香港VISIONヴィジョンの商品概要や特徴・評価を分析!資金移動での活用や眠った資産がある人にお勧めのオフショア金融商品!

2-4.サンライフ香港の貯蓄型保険商品「Stellar」

貯蓄型保険商品となっている「Stellar」。

貯蓄性が高いだけでなく、優れた特徴を併せ持っている。

Stellarは契約者・被保険者を何度も変更でき、証券を繋いでいく事により資産承継が可能となっている商品だが、Stellarの場合はそれだけでなく、証券を分割できる点が大きな相違点となる。

お子さんやお孫さんが複数人いる場合に、その人数に合わせて証券を分割しておけば、後々お子さんやお孫さんが遺産を巡って争う事が無くなる。

契約当初の契約返戻金が小さく設定されており、3年目の解約返戻金(時価総額)が支払い保険料の3%程度となっているので、資産圧縮効果を利用して、資産が圧縮された状態で名義変更をして資産承継をしていく事も可能だ。

Stellarの方は運用の最大化を目指す商品となっていて、運用利回りももちろん期待できる。

サンライフ香港社Stellar(ステラ)の商品概要や利回りシミュレーションの一例はこちらから! ⇒ サンライフ香港ステラ(Sun life hk_Stellar)の特徴や評価・評判、口コミは?法人契約可能で証券分割もできる貯蓄型保険商品!

2-5.サンライフ香港の貯蓄型保険商品「SunJoy Global Investmen Plan Ⅱ」「SunGift Global Investmen Plan Ⅱ」

2023年には「SunJoy」「SunGift」という貯蓄型保険商品も上市された。

⇒ サンライフ香港の貯蓄型保険商品SunJoy(サンジョイ)の商品概要や特徴、評価のまとめ!利回り約7%で運用されていて契約をお勧めできる!

⇒ サンライフ香港SunGift(サンギフト)は貯蓄性保険商品!利回り約7%etcの商品特性で資産保全・資産運用プランとして評価できるのでお勧め!

そして、2025年にはランニングチェンジされるような形でSunJoy Global Investmen Plan Ⅱと SunGift Global Investmen Plan Ⅱが販売開始となった

商品概要は共に共に「Stellar」に似ている部分もあり、契約者や被保険者の変更が何度も可能となっている。

どこに相違点があるかと言えば、運用スピードが異なっている事である。

2年払いで解約返戻金が支払保険料を超えるタイミング(損益分岐点)を比較すると、SunJoy Global Investmen Plan Ⅱと SunGfit Global Investmen Plan ⅡはStellarよりも早くなっている。

| 確定のみ | 非確定込み | |

| SunJoy | 13年 | 6年 |

| SunGift | 10年 | 6年 |

| Stellar | 15年 | 7年 |

また、非確定部分も含めた運用利回りを比較すると以下の表のようになる。

(非確定込みのトータルの解約返戻金÷支払保険料の数値。)

| 3年後 | 10年後 | 20年後 | 30年後 | |

| SunJoy | 73% | 145% | 311% | 615% |

| SunGift | 40% | 137% | 300% | 627% |

| Stellar | 3% | 124% | 271% | 545% |

10年目や20年目の利回りを見るとSunJoy Global Investmen Plan Ⅱが優位となっていて、30年目以降はSunGfit Global Investmen Plan Ⅱが優位となる。

老後資金・将来資金として20年後くらいに資産の活用を考えているのであればSunJoy Global Investmen Plan Ⅱ、お子さんやお孫さんへの資産承継を考えているのであればSunGfit Global Investmen Plan Ⅱと言った選択になるのかと思う。

Stellarに活用価値がないかと言えばそんな事はもちろんない。

3年目の解約返戻金が3%と資産圧縮率が高いので、資産圧縮率が高い段階で契約者と被保険者をお子さんやお孫さんに名義変更して資産承継すれば相続対策となる。

ただし、日本の税法では生命保険の名義変更は贈与税の対象とはなっていないので、どのタイミングで名義変更するかは吟味する必要があるだろう。

その他、一括や短期払いできる貯蓄系の商品として、養老年金プラン(Annuity)である「FlexiRitire Annuity Plan(フレキシリタイヤ アニュイティ プラン)」なども提供している保険会社となっている。

2-6.サンライフ香港の一括払いの養老年金保険「RoyalFortune Savings Plan」

2024年末には「RoyalFortune Savings Plan」という一括払いの養老年金保険も上市された。

この商品も貯蓄に特化した保険商品となっているが、その名の通り一括払いしかできない。

その最低保険料は125,000USD(1ドル150円で計算すると1,875万円)となっていて、富裕層・資産家向けの商品と言える。

この商品のポイントは契約直後の解約返戻率が高い点にある。

その為、海外に資産移転して資産保全をしたい方に特にメリットがある商品となっている。

もちろん、契約直後だけでなくその後の運用率も高い。

解約返戻率は以下のようにシミュレーションされている。

・1年後:80.0%

・2年後:84.2%

・3年後:95.6%

・4年後:100.8%

・5年後:109.6%

・10年後:156.0%

・20年後:297.4%

・30年後:550.5%

契約から4年後に損益分岐点を迎え、その後は右肩上がりに資産価値が上昇していく。

富裕層や資産家の資産保全に適した商品と言える。

この商品は被保険者が120歳まで、もしくは最初の契約から120年まで何度も契約者や被保険者を変更可能となっているので、お子さんやお孫さんの代への資産承継を行う事も出来る。

⇒ サンライフ香港RoyalFortune Savings Planの商品概要や特徴/評価まとめ!早期の解約返戻率が高い富裕層の資産移転向け養老年金保険!

Stellar、SunJoy Global Investment Plan Ⅱ、SunGift Global Investment Plan Ⅱと貯蓄型保険商品を幾つか紹介してきたが、自分自身がどのプランが良いかは後述する方法でIFA=正規代理店に連絡して相談してみれば良いと思う。

2-7.サンライフ香港は法人契約できない!?

ここまで述べてきたように、サンライフ香港は運用利回りを中心に優れた特性を持った商品を多く提供している。

中小企業経営者などであれば、個人ではなく法人での契約も考えたいところだろう。

法人で契約して解約返戻金が少ない(資産圧縮率が高い)段階で代表取締役などの個人に譲渡して損金算入させる節税スキームや役員退職金構築などができるのではないかとイメージする人もいるはずだ。

商品の特性的には可能なのだが、残念ながら2023年夏にサンライフ香港は香港との関係性がない法人の新規受け入れを停止してしまった。

つまりは、ほとんどの日本法人は新規契約が出来なくなってしまったのだ。

商品説明のところで法人契約に取り消し線が入っているのはそうした理由からとなっている。

だが、他社でも同じような商品概要で法人契約を受け入れてくれているところがある。

Fubon Life Insurance (Hong Kong)がその一例と言える。

商品例と共に以下リンクのコンテンツで紹介しているので、興味ある方は参考にしてもらえればと思う。

また、オーナーや代表取締役にもしもの時があった事を考えて、法人で生命保険の契約を考えるケースもあるだろう。

そうした場合はCTF Life=Chow Tai Fook Life Insurance Company Limited社の生命保険が活用できる。

*CTF Lifeは2024年にFTLifeから社名変更した保険会社。

個人として契約するべきか、法人として契約するべきか、そうした悩みも後に紹介する方法でIFAに相談してみてもらえばよい。

サンライフ香港、Fubon Life、CTF Life含めて、多くの保険会社と提携しているIFAで相談すれば、良いスキームを提案してくれるはずだ。

2-8.その他、サンライフ香港が日本の保険会社よりも利回りが出る理由とは?

サンライフ香港は日本の生命保険会社とは比較にならないほどの保障があったり、貯蓄性の高い商品を提供しているのが特徴だ。

日本の生命保険は利回りが低過ぎる日本国債を半強制的に購入させられているので、利回りを出すのが難しく、その商品価値は著しく低い。

生命保険に至っては「早く死ななければ意味がない」と揶揄されてしまっているくらいだ。

一方、サンライフ香港の場合はそうした縛りがなく、安定的に利回りの良い運用ができるのだ。

サンライフ香港社の運用利回りは貯蓄型生命保険で約5%、貯蓄に特化した商品であれば6.5%程度となっている。

日本の生命保険会社は国・政府にコントロールされているので顧客メリットが薄いが、サンライフ香港が提供している生命保険は顧客にとって価値が高い。

また、サンライフ香港にはオフショア年金プラン(Saving Plan)である「Sun Architect」も用意されている。

日本人にとって、オフショア投資商品としてお馴染みの手法である毎月積み立て型の金融商品であり、ファンド運用されるものだ。

日本・日本円ではなく海外で運用したい、老後資金を蓄えたい方向けのプランである。

しかし、Sun Architectは香港金融当局のレギュレーション変更により誕生した商品であり、加入者は少ないと思われる。

多くの商品を紹介したが、自分の予算や考えにどの商品が適しているかが分からないのであれば、IFA(Independent Financial Adviser)と呼ばれる正規代理店と直接話をしながら決めていけば良いと思う。

日本の保険会社とは異なり、安定的にリターンを追い求めるので資産価値が上昇していく商品を多く提供している。

⇒ サンライフ(Sun Life)の保険商品・金融商品の概要について質問がある方はこちらから

3.サンライフ香港の保険商品はIFAと呼ばれる正規代理店経由で取り扱われている!契約方法は?

オフショア籍の保険商品や金融商品は、正規代理店であるIFA(Independent Financial Advisor)経由で契約が行われる事になっている。

| 保険会社-IFA-顧客 |

と言う流れ。

IFAは契約時だけでなくアフターサポートなども担当する会社となる。

サンライフグループの日本人担当エリアは香港となるので、サンライフの保険商品・金融商品に興味を持った人は、香港のIFAに直接問い合わせる必要がある。

サンライフ香港に限らず、オフショア金融センターである香港の保険商品・金融商品に興味を持ったのならば、IFA=正規代理店に先ずは連絡する事になる。

ここでは、IFAの選定ポイントについて解説をしていきたい。

先ず、大前提として香港の保険当局に登録されているIFAを選定しなくてはならない。

香港の保険当局とは、政府直轄の「香港保険業監管局」の事である。

香港保険業監管局に登録されていて、日本人を受け入れているIFAは10社ほどあると言われている。

日本人を受け入れているというのは、日本人スタッフがいたり日本語が話せるスタッフがいるという事である。

日本居住の日本人がサンライフ香港の商品を契約する際には独特のスキームを組む必要があるので、そうしたスキームに慣れているIFAを選ぶべきである。

また、サンライフ香港の保険商品は長期契約が基本となるので、契約後のサポート力があるIFAを選択することも重要だ。

その為に、日本居住の日本人の受け入れやサポート実績が豊富なIFAを選択しなくてはならない。

被保険者の死亡はいつ訪れるか分からないが、その時にスムーズに対応してもらえるサポート力が必要なのだ。

実際に、生命保険にしても、クーポン商品にしても、貯蓄型商品にしても、どの商品を選択しても解約は数十年後になる可能性が高い。

満期時や被保険者死亡時はもちろんだが、サンライフ生命保険の満期は100歳なので、満期を迎える前に亡くなったり一部引き出しを考える人の方が多くなるが、それでも数十年は契約を維持する人が圧倒的に多い。

また、契約途中での一時引き出し希望時や住所変更時などの事務サポートもお願いしなくてはならない。

その為、そうした時にスムーズに対応してくれる何十年とお付き合いできるサポート力のあるIFAを選ばなくてはならない。

日本人を受け入れているIFAは10社ほどあると書いたが、サポート力のあるIFAとなると、かなり限られてくる。

自社で直接サポートしてくれ、日本人の受け入れやサポート実績・経験が豊富なIFAを選定する事が重要である。

日本にいるFPや投資顧問顧問会社などを含め、どこかの個人や会社に丸投げしているIFAもあるが、そうした個人や会社がいつまでサポートしてくれるかは誰にも分からない。

実際、サポートをお願いしていた個人や会社と契約後に連絡が取れなくなったという話は多く、「オフショア投資難民」となってしまうケースも少なくない。

せっかく良い商品を契約していたとしても、サポートが受けられなくなると困ってしまう事だろう。

また、丸投げしていると責任の所在がどこにあるのかが不明になってくるのも問題だ。

責務を放棄して、どこかの誰かに丸投げするIFA=正規代理店を信用できるだろうか?

先述した通り、サンライフ香港は国際的な保険会社として信頼に値するので、契約するのに何ら問題はない。

ただし、「契約方法を間違えなければ」と言う注釈が付く。

せっかく良い商品を契約できたとしても、サポートが受けられずに宙に浮いてしまう状態になる「オフショア投資難民」になってしまったら大変だ。

だが、香港保険業監管局に登録されていてサポート力が高いIFA(正規代理店)と直接契約できれば安心できる。

サンライフ香港の商品概要を知りたかったり商品のシミュレーションなどを希望する人は、香港保険業監管局に登録されていて、サポート力のある正規代理店(IFA)に直接連絡して問い合わせてみれば良い。

自分に合致する商品をIFAと相談しながら決定し、そのIFAのサポート力も確認してから、直接そのIFAと契約してアフターサポートも直接お世話になることがポイントとなってくる。

香港保険業監管局への登録確認やサポート力のあるIFAを見つけ出すのは大変・・・そう感じた人には私の方でIFA選定の相談に乗る事も可能なので、気になる方はご連絡いただければと思う。

⇒ ご質問やご相談、正規代理店(IFA)の選定でお悩みの方はこちらから。

コメント